在中央和地方全面清理招商引资税收优惠和财政补贴政策的背景下,政府依托产业引导基金,开展基金招商被认为是有效应对之举。过去基于风险问责制度,导致多地“怕亏损、不敢投”或“宁可错过,不愿投错”。近期,多地积极探索建立国资创投容错机制,鼓励在项目投资上“敢投、放心投”,真正发挥耐心资本的作用。

什么是基金招商

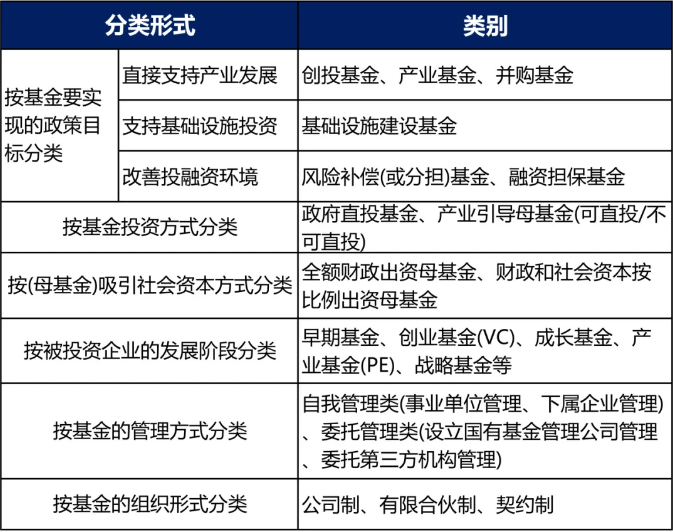

基金招商又称资本招商,主要是指地方政府通过设立产业投资基金(又称“产业引导基金”),利用基金的专业化运作和资源整合能力,吸引优质项目落地。

基于此,地方政府开展基金招商时,完善的投资制度、考核制度至关重要。厘清风险与追责的边界,投亏与追责不为直接因果。一方面是“风险容忍量化”,即容忍投资亏损百分比的设定;另一方面是厘清风险行为的红线,诸如涉嫌商业贿赂、不严格履行程序、项目信息披露不实等。

多地探索“容错机制”的实践

自此,各地加快“容错机制”探索步伐,地方政策性基金的容亏率最高可达80%。 成都市高新区 7月25日,成都高新区发布全生命周期资本支持服务体系,对各类投资基金明确了亏损容忍的尺度。 种子、天使、创投、产投、并购基金等政策性基金的容亏率从80%到30%进行设置,市场化基金的容亏率设置为20%,这是全国范围内容忍度最高的容亏尺度之一。这意味着,在合法合规的条件下,允许子基金及创业公司有不同程度的失败率,营造宽容失败的创业氛围。 北京市东城区 7月5日,北京市东城区财政局印发《东城区政府投资引导基金管理办法》,完善了基金尽职免责条款。 该办法提出,引导基金应当接受财政、审计等部门对基金运行情况的考核、监督、检查、审计,对于检查中发现的问题按照预算法和《财政违法行为处罚处分条例》等有关规定予以处理。涉嫌犯罪的,移送司法机关追究刑事责任。相关部门及引导基金管理机构工作人员履行职责过程中,符合以下情形的,依法依规依纪免予责任追究: (一)法律法规、党纪党规和相关制度未明令禁止,或者虽未明确规定但符合中央决策部署和全市工作要求; (二)基金投资符合中央和市区对政府投资引导基金的重点支持方向和要求,以及符合国家产业政策、市区重点产业布局规划和产业链发展需要; (三)经过充分论证和尽职调查评估,并按照实际情况履行投资决策程序,不存在违反相关制度和业务流程的情形; (四)按照法律法规和行业监管要求,建立了相应的风险管理制度并有效执行; (五)没有为自己、他人或其他组织谋取不当利益、中饱私囊,没有明知故犯或与其他组织或个人恶意串通损害国家利益、公共利益和他人正当利益; (六)对探索创新、先行先试中非主观故意造成的损失,积极履职尽责,采取合理方式主动及时止损减损,以消除不良影响或有效阻止危害结果扩大。 武汉市 7月26日,武汉市政府发布《关于推进产业基金高质量发展加快现代化产业体系建设的实施意见》。其中明确,在投资决策程序完善的前提下,四种情形可适用尽职免责机制。 一是参股基金中,主投本市种子期、初创期阶段的亏损,容忍率可达60%; 二是由基金管委会决策的政策性投资,如发生亏损,对武汉基金、江城基金管理主体予以免责; 三是因国家政策调整或者不可抗力等因素,投资未达预期的,予以免责; 四是产业基金考核评价综合考虑整体效能,不对单支母(子)基金或者单个项目盈亏进行考核。 其中,对涉及违法违规、重大过失和其他道德风险的,按照国家有关法律法规规定处理。 多地招商基金运作模式 合肥市:以投带引+四链融合 合肥市产业引导基金的运作模式,其核心是充分发挥国有资本引领作用;重点是聚焦产业发展定位、找准产业链关键环节重点企业进行投资。 待项目成熟后,国有资本以市场化方式安全退出,转投其他产业项目,不断拓展地方产业链条。 运作特点 (一)政府顶层规划,选好产业发展方向 合肥以国家战略为指引,强化产业发展顶层设计的前瞻性,坚持政策连续性。并且以“链长制”机制打造政企“双向奔赴”的利益共同体,通过创新政策举措和机制支持,建立产业集群基金丛林。 (二)发挥国有资本引领作用,创新产业投融资模式 一是完善政府资金投入方式,充分发挥政府资金的风向标作用,通过“拨改投”、“借转补”等方式,集中力量办大事 二是依托合肥兴泰、合肥建投、合肥产投等国有专业投资平台,大力开展资本招商 三是形成国有资本退出再投资机制。 (三)“基金+产业链”招商,推动产业招引培育 合肥依托完善的基金丛林和产业链招商体系,进一步推动特色产业做深、潜力产业做大,走出了一条“引进大项目-完善产业链-培育产业集群-打造产业基地”的培育路径。 管理办法 上海市:国资主导、“基金+园区” 运作特点 (一)产业定位明确,以制造业为核心支撑 上海将制造业定位为城市能级和核心竞争力的重要支撑。 (二)基金和园区协同 (三)推广高质量“基金招商”新模式 管理办法 杭州市:多渠道基金+基地+招商 运作特点 (一)多级联动、多渠道出资 杭州市通过省市区多级联动运作,形成“大、宽、全”的政府产业基金体系,有效提高了政府引导基金的出资能力。 (二)基金运作市场化程度高 杭州为浙江省头部私募证券管理人集聚度最高的城市,基金管理人遴选坚持市场化、专业化,政府对外投资坚持“参股不控股”。参股基金按照市场价格向基金管理团队支付管理费,按照“同股同权”的市场化原则约定分配收益。 (三)“基金+基地+招商”产业培育模式,营造良好创投环境 杭州市园区总体发展水平领跑全省,市政府坚持筑巢引凤、腾笼换鸟发展战略,积极打造基金小镇作为招商政策落地的有效载体,引导各类基金入镇汇聚、形成磁吸效应。 管理办法 杭州市政府致力于打造优质营商环境,着力稳定市场主体预期,为企业融资提供“全方位、一站式”服务,依托较为成熟的市场经验、丰富的项目资源和完善的创投机制在股权投资行业发展方面形成比较优势。 地方做好基金招商的思路启示 当土地、税收等传统政策的招商模式已不能适应新形势和新要求时,基金招商模式逐渐成为各地招商引资的探索方向。过去,基金招商中“合肥模式”“苏州模式”等成功案例值得各地借鉴,但不可完全复制。 “懂产业是前提、懂资本是基础”。成功的基金招商关键因素,包括但不仅限于以下几点: 一是基础禀赋、产业优势与投资方向匹配。 二是能够精准把握产业赛道和投资方向。 三是要有效整合产业招商资源。 四是市场化和专业化运作,合理的投资制度与绩效评价制度。 基于此,地方如何做好基金招商?简单梳理四点,如下: 首先是做好深度产业研究,抓住产业投资的关键环节; 其次做好基金招商的顶层设计,构建基金监管及绩效评价体系; 再次,深化与市场化基金机构和GP合作,积极引入优秀的市场化投资机构或基金管理人作为产业基金的运作管理机构; 最后,完善“基金+园区”协同招商模式,鼓励本地上市企业、行业龙头企业参与基金招商,聚焦当地重点园区招商设立主题基金,以“产业投资基金+行业龙头企业+专业投资机构”的模式,开展投行化、专业化招商。 绿天使集团是中国领先的专注于服务战略新兴领域,为快速成长的科技企业提供专业化产业升级服务的机构。以孵化基地为支点,调动、整合各方资源,为创业者打造一个环境优良的创业生态圈。绿天使集团目前已运营18个创业园区和22个产业园区,成立3支产业专项投资基金,孵化企业3000余家,已投资企业近70余家。通过在相关领域不断深耕,绿天使集团逐步形成以孵化+投资+加速+辅导上市的特色运营模式,打造链条式、专业化、行业集聚的产业示范园区。促进产业新模式、新业态、新技术的升级,推动战略新兴产业的快速发展,提升相关行业的产业化、科技化、国际化,助力行业整合,促进产业升级,形成生态共享的产业集群。